2023年回顾

液化天然气(LNG)船全年运费保持强劲势头,同比上涨约36%。

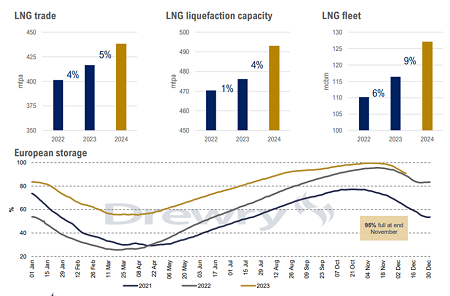

23年以来,由于欧洲持续LNG进口和相应码头新建和扩建,欧洲LNG库存创下历史新高。冬季的进口量相比以往,略有下降。然而,欧洲整体经济不景气和工业消耗的下降仍然是一个值得关注的问题。

亚洲LNG进口因中国经济复苏而改善,弥补了日本和韩国核电站重新启动带来的下降。越南和菲律宾等新建的LNG码头也让其成为新的LNG进口国,

LNG价格出现零星的波动,出现了一些季节性低点;巴拿马运河干旱引起的通航限制使得亚洲价格保持较高水平。

以色列战争和俄罗斯-乌克兰问题引发了地缘政治上的担忧。

罢工问题引起的局部供应短缺,包括挪威、澳大利亚和中东。其中澳大利亚的罢工曾威胁到全球6%的LNG供应,但这种影响逐渐减弱。

图1 TFDE 2023年运价水平回顾 Source:Drewry Maritime Research

2024年展望

美国、卡塔尔、澳大利亚和俄罗斯将继续保持主要的天然气出口国地位。2024年将有新的供应国加入—塞内加尔和墨西哥。2024年预计将新增约16.8百万吨/年的液化产能。

美国将继续保持最大的出口国地位;较低的LNG价格将促使进口增加。亚洲的需求将取决于LNG价格和中国的LNG需求。欧洲工业需求偏低。

LNG船队的增长速度将可能超过LNG需求贸易量,对运价水平施加压力。巴拿马运河的限制将对运价提供一定的支持。预计运价将在23年底-24年第一季度达到顶点,随后在二、三季度回落。

LNG市场很大取决于冬季的具体天气情况,存在LNG过剩的可能性。随着LNG价格下降,LNG在发电中的作用将增加。

除非欧洲采取严格的制裁措施,否则俄罗斯可能将在2024年恢复向欧洲供应天然气。任何供应中断都可能使市场陷入紧张。

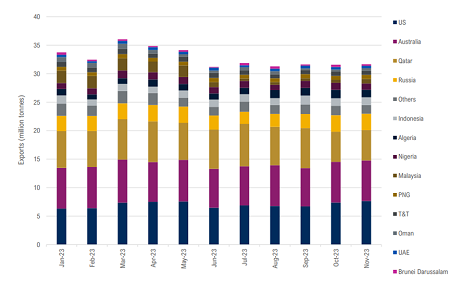

图2 2023 LNG市场供给保持稳定 Source:Drewry Maritime Research,Drewry AIS

另一方面,船舶供应量有望提升,预计2024年将交付约72艘船舶。随着运力的增加,存在运力过剩的可能性。

同时,德路里预计,2023-2024年的新船可能推迟交付以及受IMO规定影响, 从2025年起,老旧船舶逐步淘汰。随着大规模液化产能的增加,将在2025年后重新建立供需平衡。

Source:Drewry Maritime Research,Drewry AIS

LNG市场正在升温

预测在2023-2028年期间,由于全球对LNG的持续和日益增长的需求、地缘经济的改善和气候条件的变化,LNG贸易将以8.4%的复合年增长率(CAGR)增长。

尽管新船订单与船队比率超过50%,但LNG船队增长仍然受到限制,原因在于在2027年前几乎没有可用的造船厂船位。

现有船舶能效指数(EEXI)和碳强度指标(CII)法规使得一些不符合设备与技术性能的船舶逐渐面临淘汰。这些船舶在欧盟排放交易体系(EU ETS)等碳交易机制下也将面临更高的罚款。基于此,德路里预计在船舶供应紧张的情况下将产生更多船舶的替换需求。

此外,红海地区的危机导致亚欧和亚美东海岸即期运价飙升,在春节临近的货运高峰期间,中欧运力可能会出现短缺。巴拿马运河过境限制正在迫使LNG货物改道一方面增加了吨海里需求,另一方面,也使得运输成本上升。