2017年上半年,全球航运市场震荡加剧,国际原油价格低位徘徊,我国造船完工量同比大幅增长,新承接船舶订单降幅收窄,但手持订单持续下降,融资难、接船难、盈利难的问题没有根本解决,船舶工业平稳健康发展仍面临较大挑战。

一、经济运行基本情况

(一)全国三大造船指标两降一增

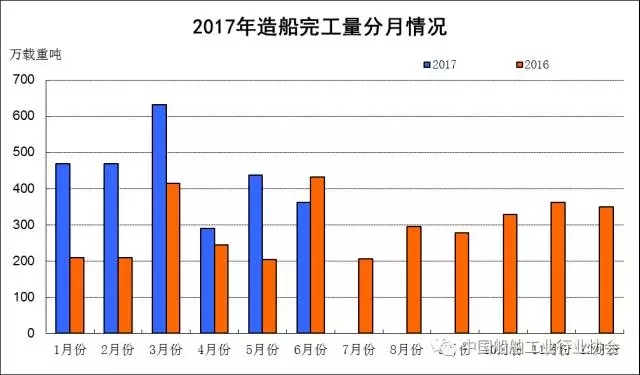

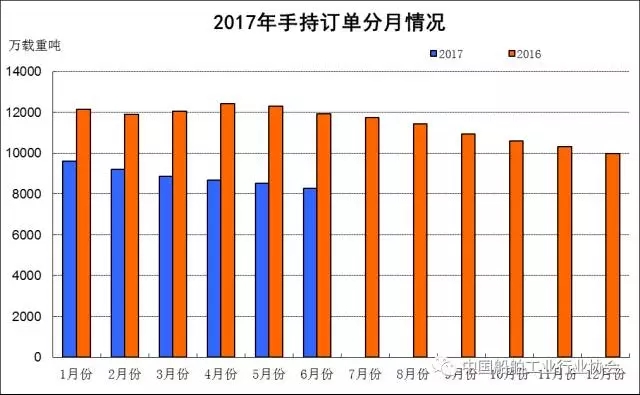

上半年,全国造船完工2654万载重吨,同比增长57.4%。承接新船订单1151万载重吨,同比下降29%。6月底,手持船舶订单8284万载重吨,同比下降30.5%,比2016年底下降16.8%。

(二)船舶出口保持增长

上半年,全国完工出口船2513万载重吨,同比增长60.7%;承接出口船订单1015万载重吨,同比下降29.1%;6月末手持出口船订单7671万载重吨,同比下降32.1%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的94.7%、88.2%和92.6%。

2017年1~5月,我国船舶出口金额为111亿美元,同比增长17.1%。我国出口船舶产品中,散货船、油船和集装箱船仍占主导地位,其出口额合计74.1亿美元,占出口总额的66.5%。我国船舶产品出口到150多个国家和地区,亚洲仍然是我国船舶出口的主要地区。我国向亚洲出口船舶金额为49.9亿美元,占出口总额的44.8%;向欧洲出口船舶金额为23.9亿美元,占21.4%;向大洋洲出口船舶金额为16.4亿美元,占14.7%。

(三)船舶行业经济效益保持平稳

2017年1~5月,全国规模以上船舶工业企业1397家,实现主营业务收入2966亿元,与上年基本持平。其中,船舶制造业1447.7亿元,同比下降1%;船舶配套业386.1亿元,同比增长2%;船舶修理业98亿元,同比增长27.8%;海洋工程专用设备制造289.9亿元,同比下降7.4%。

规模以上船舶工业企业实现利润总额108.5亿元,同比下降4.7%。其中,船舶制造业60.4亿元,同比增长12.8%;船舶配套业23.3亿元,同比增长21.4%;船舶修理业2.6亿元,同比增长153%;海洋工程专用设备制造5.7亿元,同比下降63.3%。

(四)重点监测企业主要经济指标出现下降

1、造船企业三大指标两降一升

上半年,53家重点监测的造船企业造船完工2317万载重吨,同比增长45.8%。承接新船订单1041万载重吨,同比下降30.7%。6月底,手持船舶订单7830万载重吨,同比下降31.7%。

上半年,53家重点监测的造船企业完工出口船2201万载重吨,同比增长49.2%;承接出口船订单926万载重吨,同比下降33%;6月末手持出口船订单7282万载重吨,同比下降33.2%。出口船舶分别占重点造船企业完工量、新接订单量、手持订单量的95%、89%和93%。

2、工业总产值同比下降

上半年,船舶行业80家重点监测企业完成工业总产值1850亿元,同比下降6.6%。其中船舶制造产值810亿元,同比下降16%;船舶配套产值128亿元,同比下降17.2%;船舶修理产值55亿元,同比增长3%。

3、船舶出口产值同比下降

上半年,船舶行业80家重点监测企业完成出口产值732亿元,同比下降12%。其中,船舶制造产值520亿元,同比下降17%;船舶配套产值27亿元,同比下降20%;船舶修理产值34亿元,同比增长4%。

4、企业经济效益同比下降

上半年,船舶行业80家重点监测企业实现主营业务收入1280亿元,同比下降11%;利润总额9.8亿元,同比下降49%。

二、经济运行的特点

(一)新造船市场探底止跌,高端船舶批量承接

上半年,全球新造船市场出现探底迹象,新船订单量有所增长。我国骨干船舶企业紧紧抓住市场回升契机,积极开拓市场,批量承接17.4万立方米液化天然气(LNG)船、8.4万立方米超大型气体运输船(VLGC)、11.5万吨成品油船、1.75万吨化学品船、1.55万吨货物滚装船、1.3万吨甲板运输船和极地探险邮轮等一批高技术、高附加值船舶订单。上半年,我国新接船舶订单463万修正总吨,同比增长11.3%,位居全球第一,新船修载比(修正总吨/载重吨)达到0.4,再创历史新高。

(二)抓住机遇主动作为,造船完工大幅增长

上半年,我国骨干船企利用航运市场有所好转的有利时机,积极作为,抓紧完成交船,造船完工量同比增长超过50%。超大型原油船(VLCC)、6.4万吨散货船等主流船型实现批量交付,全球最先进6000吨抛石船、全球首制2.5万吨LNG高压双燃料杂货船、全球最大3.8万立方米乙烯运输船、全球最大2.1万吨水泥运输船、全球最大1.9万吨客箱船、圆筒型浮式生产储卸油平台(FPSO)、半潜式海洋牧场、饱和潜水支持船等一批高端船型和海洋工程装备成功交付船东。2万箱集装箱船顺利出坞,8.5万立方米超大型乙烷乙烯运输船开工建造,全球最大非官方医院船等项目有序推进。

(三)结构调整步伐加快,转型升级成效明显

上半年,在政策引导和市场机制的共同作用下,我国骨干企业积极开展特种船舶、深海渔业养殖装备、深海矿产资源开发装备的研制和应用,并在细分市场领域取得明显成效,青岛武船承建世界首制深海半潜式大型智能渔场“海洋渔场1号”并顺利交付;烟台中集来福士自主设计建造的超深水双塔半潜式钻井平台“蓝鲸1号”助力我国首次海域天然气水合物(可燃冰)试采成功;中航鼎衡造船有限公司中小型化学品船手持订单位居世界第一,江南造船集团超大型气体运输船(VLGC)手持订单位居世界第二。

(四)精益管理降低成本,多措并举提升效率

上半年,国际船舶市场仍处于深度调整期,在供给侧结构性改革和市场倒逼机制作用下,骨干企业加大精益管理,降成本,多措并举提升效率。中船黄埔持续开展降本增效工作,通过严格执行预算管理、开展成本专项管理、积极抓好采购管理等多措施“截流”,降低成本费用超过3亿元;山船重工实行修船车间独立核算,促进修船车间降本增效,船体等主要车间定额消耗材料费用比标准降低18%。骨干企业扎实推进现代造船模式,全力推动效率提升,扬子江船业通过持续推进生产管理系统软件(YSS)的使用,下水完整性及均衡节奏生产显著提高,造船效率不断提升;中航威海船厂以建立现代造船模式为主线,优化生产流程,在建船舶分段无余量制造率达90%以上,部分分段建造预舾装完整率接近100%。

(五)做稳船海主业,稳步开展多元经营

上半年,我国船舶工业企业实现主营业务收入2966亿元,与上年基本持平。骨干企业在做稳船海主业的同时,积极利用现有设备设施开展相关业务,努力提升船厂盈利水平。在盾构机、陆用电站、陆用环保、海上风电/风塔、桥梁钢结构等非船领域市场开拓方面取得了显著成效。中船工业集团成立中船海洋动力技术服务有限公司加快企业向生产服务型转变。中船重工集团通过海装风电股份有限公司改制,打造了创新型风电领军企业。

(六)修船行业紧抓自律,引导行业平稳健康发展

上半年,中国船协修船分会积极推进《中国修船质量标准》宣贯、推行绿色修船、紧抓行业自律,引导修船行业平稳健康发展。舟山鑫亚、万邦永跃和龙山船厂等通过优化产品结构,实现单船产值大幅增长。舟山太平洋海工承修40万吨矿砂船(VLOC),实现我国修理超大型船舶的突破;舟山中远船务圆满完成我国船厂承修最大规格豪华邮轮“海洋赞礼”号的应急维修。

三、经济运行存在的问题

(一)融资难和融资贵是阻碍行业健康发展的主要问题

当前,国际船舶市场仍处于深度调整期,新船价格走低和船东延期交付都加大了船企流动资金缺口,但金融机构对船舶工业的信贷政策却持续收紧,贷款难度不断增加部分企业因为无法及时得到银行保函而丢失订单;上半年,受金融市场“去杠杆”等因素影响,流动性出现季节性和结构性紧张,我国船舶买方信贷利率高于日本和韩国的利率水平。融资难和融资贵将提高我国船企的综合成本,降低企业的国际竞争能力,阻碍行业健康平稳发展。

(二)海工项目交付仍然低迷,在手订单风险加剧

上半年,国际原油价格低位震荡,海洋工程装备市场生产平台虽有所回升,但海工装备项目交付仍旧低迷。国际知名海工运营商的接连破产倒闭对海工装备建造市场打击巨大,船企手持海工平台项目延期交付和弃船现象愈演愈烈,市场环境持续恶化。统计显示,截至2017年6月底,全球各类海工平台实际仅交付13座,交付比例不足全年手持订单应交付量的10%,我国船企手持各类海工平台80座,合同金额约123亿美元。手持海工平台的延期交付,不但占用了船舶企业的大量流动资金,而且发生大量的财务费用和维修保养费用,增加了海工企业的额外成本支出,影响了海工企业的持续经营能力。

(三)手持订单持续下降,连续生产面临挑战

上半年,全球新船订单依然处于低位,我国新承接船舶按载重吨统计仅为1151万,同比下降29%,新承接订单连续13个月小于完工量,受此影响,我国船企手持船舶订单持续下降。大部分船企生产任务安排只能维持到2018年,2019年船台(坞)空置率明显上升,部分船企开工船舶严重不足,企业连续生产能力面临严峻挑战。

(四)低价竞争依然存在,骨干船企增产增收不同步

上半年,由于一些造船产能继续向修船行业的转移,部分停建厂区恢复运转,一些“僵尸”修船设施的复活等社会投资增加和市场资源配置,导致2017年修船市场的产能有一定幅度增加,市场竞争愈加激烈,低价竞争问题更加突出。加之受单船工程量下降,改装船项目减少等因素影响,骨干修船企业船坞利用率虽然从70%上升至95%,完工艘数增长27%,但修船总量仅增长4.9%,呈现增产未能同步增收的态势。

四、市场预测和建议

(一)预测

当前,船舶工业处于走出低谷,转型升级的重要阶段,融资能力已经成为企业争夺订单的关键因素,是企业竞争能力的重要体现。建议金融机构能积极落实国家有关支持船舶工业发展的政策,贯彻服务实体经济,支持船舶工业走出去战略方针,推动船舶工业转型升级。严格执行差别化信贷政策,对有技术优势,有市场的骨干造船企业要加大融资支持力度;不断创新金融服务方式,实施精准支持。

(二)建议

1、加紧落实国家支持船舶工业发展的金融政策

当前,船舶工业处于走出低谷,转型升级的重要阶段,融资能力已经成为企业争夺订单的关键因素,是企业竞争能力的重要体现。建议金融机构能积极落实国家有关支持船舶工业发展的政策,贯彻服务实体经济,支持船舶工业走出去战略方针,推动船舶工业转型升级。严格执行差别化信贷政策,对有技术优势,有市场的骨干造船企业要加大融资支持力度;不断创新金融服务方式,实施精准支持;鼓励中资、国资金融租赁机构发挥自身优势,积极在国内船厂订单,支持船舶工业渡过难关。

2、加大对海工装备建造企业的支持力度

当前,海工平台的价格处于历史低位,建议有关政府部门研究出台相关方案,协调、鼓励、支持国有海洋油气开发企业收购存在延期和撤单可能的骨干船厂在建或已基本建好的的海工平台,加快布局“一带一路”、“海洋强国”的战略实施。同时,给予信用保险公司、银行扶持政策,支持其给予船舶出口企业卖方出口信用保险延期、贷款延期的支持,对于延期海工贷款给予利息补贴政策或低息贷款。

3、加大对国际造船新动向及新标准新规范的宣贯

当前,全球经济及海运贸易模式正在发生深刻调整,发达国家推行先进制造业回流,“本土制造、本土消费”的观点向更多工业化国家扩散,以光伏发电、风力发电以及核能发电所代表的可再生能源的消费出现爆发式增长,对石油和煤炭为主的传统化石能源的替代作用呈现加速趋势;此外,国际海事组织(IMO)不断出台包括全球硫排放限制规则、EEDI规则、压载水公约生效等新标准、新规范,对造船业中长期发展都产生深刻影响。

4、加快修船产业转型发展,坚定淘汰落后产能

建议修船企业要切实贯彻“从中国制造转向中国创造,从追求速度转向品质提升,从提供产品转向铸造品牌”,通过技术工艺的变革,大力提升自身技术和管理水平,促进修船产能向更高层次跃升;转变经营思维,优化产品结构,切实开发包括海工产品在内的高附加值船舶修理和改装。修船企业也要在政府有关部门的支持下进一步化解过剩产能、调整存量资产,通过兼并重组、合理生产力布局,加快去产能步伐。